「資産3000万円ではFIREもセミリタイアもできない」←実はこれ間違ってます

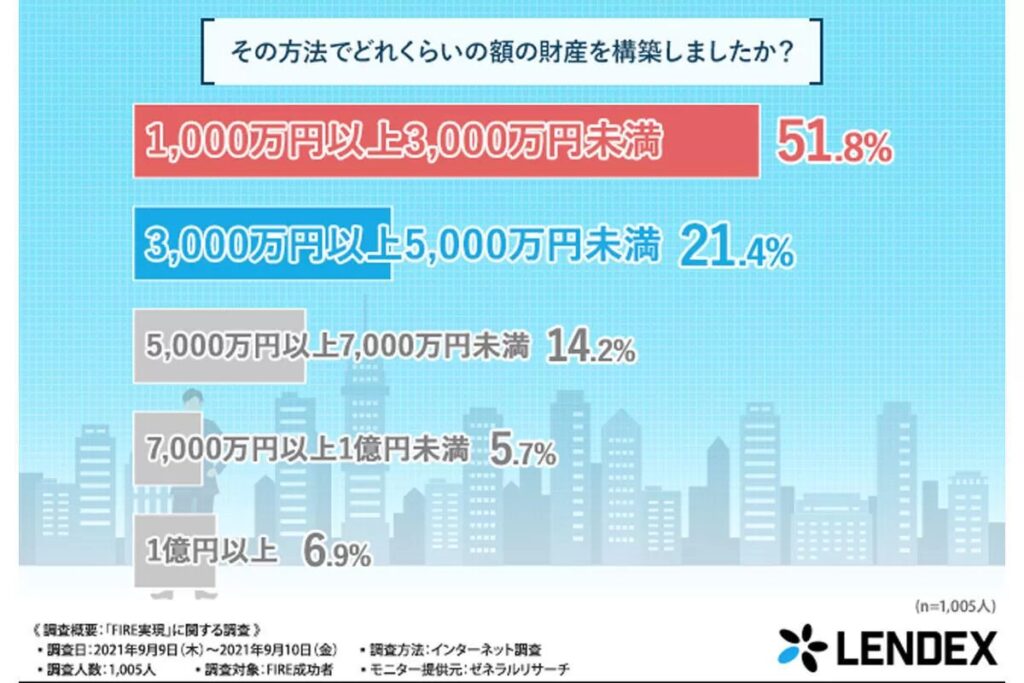

実際にマイナビニュースにもなった最新の調査ではセミリタイアした人の約半数が資産3000万未満であり、実は資産3000万円で会社を辞めるのって上位半分に入るんです。

でも、資産3000万円だと4%ルールで120万円しか取り崩せないじゃん?

120万円で生活できる訳ないじゃん!

と思う方も多いと思いますが、実は4%ルールは1998年までのアメリカを想定した研究結果です。

つまり、低い手数料で何にでも投資できてNISA枠もある現代の日本とは状況が全く異なるので、実は4%ルールよりも緩い条件でセミリタイアやFIREできる可能性があります。

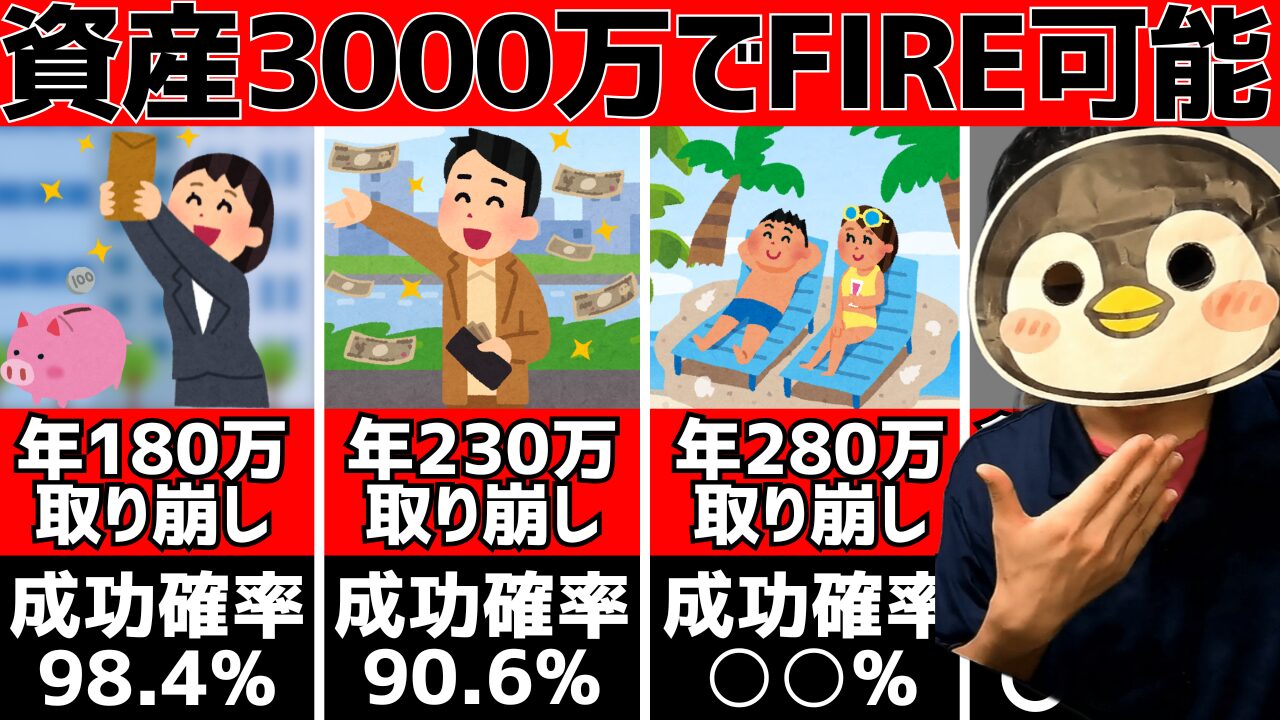

そこで、今回は資産3000万でセミリタイアできるかどうかを調べるために、資産3000万なら毎年いくらくらい取り崩しても大丈夫なのか取り崩し金額ごとに確率をシミュレーションしてみました。

すると、大卒初任給にも匹敵するような金額になってきたのです…

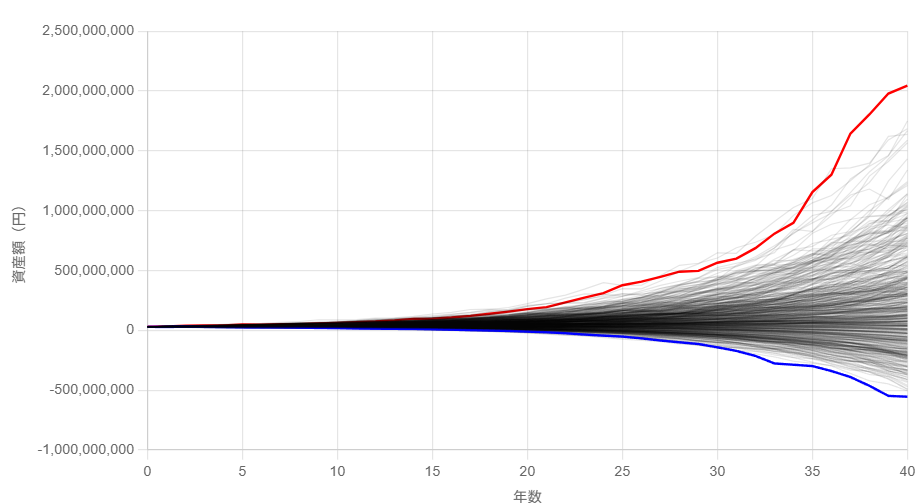

このシミュレーションでは各取り崩し金額でインフレ率や年間リターンに幅を持たせ、500回のシミュレーションを行ってセミリタイアできる確率を算出しています。

そのため、よくある毎年5%ずつ上がっていくみたいなシミュレーションよりも現実に近い結果を確認できます。

この結果と今の生活コストを考えれば資産3000万でセミリタイアできるかどうか判断できるようになるので、セミリタイアするか悩んでいる人や資産形成している方は是非最後までチェックしてください。

貰ってから解約しても大丈夫なので、無料で株をゲットできるチャンスです!

はじめまして。YouTubeとブログを運営してるちゃすくです。

この記事の内容は動画でも解説しています↓

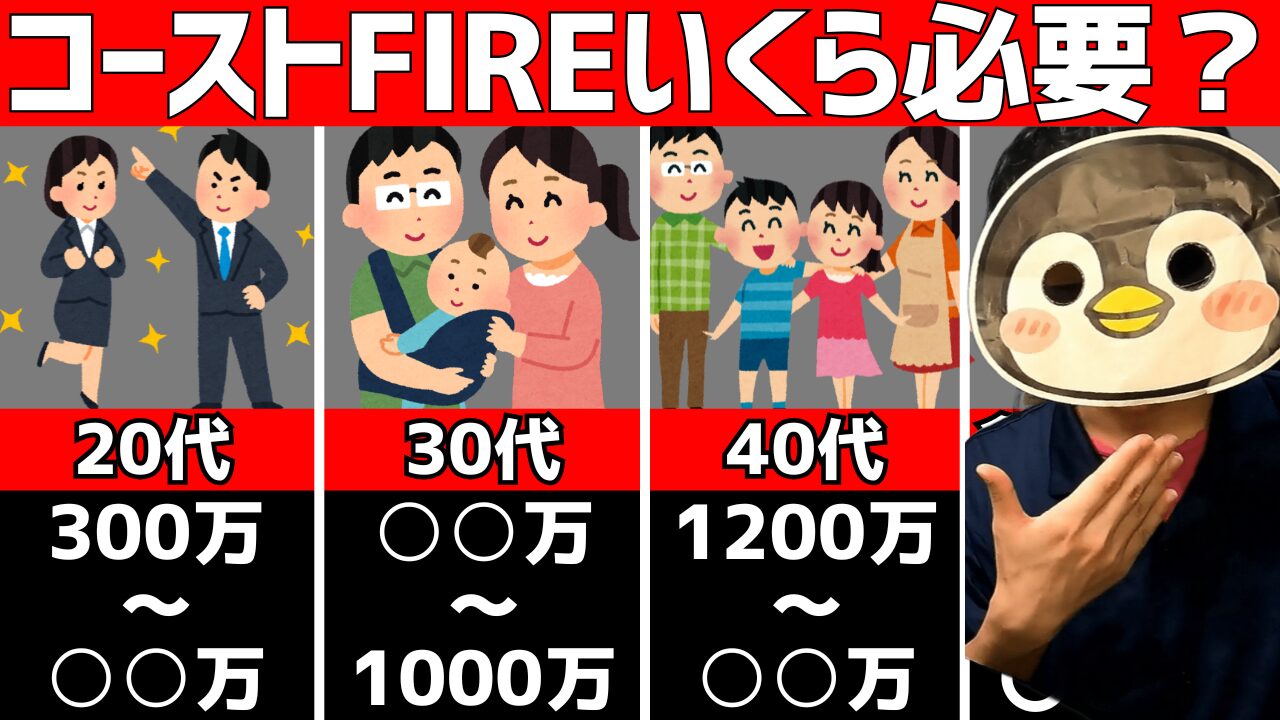

資産3000万円以上の割合

さて、資産3000万でセミリタイアするシミュレーションの結果を見る前に、そもそも資産3000万円持ってる人が各年代でどれだけいるのか確認しておきましょう。

割合を確認しておくことで資産3000万がどれだけすごいことか実態として分かりやすくなりますし、定年を迎える60代がどらくれい持ってるのか知ることでセミリタイアにも前向きになれます。

お金系ブログやYouTuberではお馴染みの「家計の金融行動に関する世論調査(令和5年)」によると、金融資産を保有していない人を含む世帯で資産3000万以上の割合は下表のようになっています。

| 年代 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

|---|---|---|---|---|---|---|

| 単身世帯 | 0.0% | 4.0% | 4.3% | 9.3% | 15.1% | 17.3% |

| 2人以上世帯 | 0.6% | 4.0% | 6.5% | 11.2% | 20.5% | 19.7% |

20〜40代では資産3000万を持つ人は10人に1人もいないので、達成できてる方はかなり優秀ですね。

一方で60〜70代を見ても資産3000万を超えてるのは2割もいないので、資産3000万円あれば定年を迎える多くの人よりも資産を持っていることになります。

特に60代や70代はこの資産と年金のみで生活する方が大半の訳ですから、既に3000万円ある状態で副収入などがあれば実質年金生活に近いことが可能なはずです。

ただし、この表は金融資産を保有していない世帯も含む割合になります。

日本には色々な事情で上手く資本主義社会で働けない人もおり、資産がほぼ0円の人も珍しくありません。

そこで、ここからは金融資産を保有する世帯のみで、資産3000万円以上の割合をチェックしていきましょう。

金融資産を保有する世帯のみでの割合

「家計の金融行動に関する世論調査(令和5年)」によると、金融資産を保有している世帯のみで資産3000万以上の割合は下表のようになっています。

| 金融資産保有世帯のみ | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

|---|---|---|---|---|---|---|

| 単身世帯 | 0.0% | 4.6% | 13.0% | 18.7% | 23.2% | 21.8% |

| 2人以上世帯 | 3.0% | 3.7% | 8.7% | 15.2% | 25.1% | 24.0% |

| 金融資産非保有世帯含む | 20代 | 30代 | 40代 | 50代 | 60代 | 70代 |

|---|---|---|---|---|---|---|

| 単身世帯 | 0.0% | 4.0% | 4.3% | 9.3% | 15.1% | 17.3% |

| 2人以上世帯 | 0.6% | 4.0% | 6.5% | 11.2% | 20.5% | 19.7% |

ちなみに、”金融資産を保有している世帯”というのは株や不動産だけでなく、普通の銀行貯金のみを保有している世帯も含まれています。

そのため、投資家や不動産オーナーなどのみを集めた割合ではないので注意してください。

30代まではあまり変わりませんが、40代から一気に差が大きくなっていますね。

40~50代で資産3000万円あれば上位2割へ入れるようなイメージになります。

私は今20代で資産1000万円ほどしかないですが、あと15年以上も時間があるので40代で資産3000万円は十分目指せそうです。

さすがに金融資産を保有している世帯のみだけであれば資産3000万円以上持ってる割合は大きくなりますが、それでも全年代でほぼ上位25%へ入ります。

特に相続や退職金がまだない20~40代では資産3000万円以上の割合が非常に小さいので、その年代で資産3000万円あればセミリタイアを考え始めるのも仕方ないと思います。

資産3000万セミリタイアのシミュレーション条件を解説【オルカン】

今回はオルカンとS&P500の平均リターンで資産3000万なら毎年いくらくらいまで取り崩しをしても大丈夫なのかシミュレーションしていきます。

- オルカン:8.7%(過去30年平均)

- S&P500:11.9%(過去30年平均)

オルカンよりもS&P500の方がいい結果になるのですが、まずはオルカンから行います。

オルカンでのシミュレーション条件は下記の通りです。

- 取り崩しスタートの資産は3000万円

- 投資の年間リターンはオルカンの過去30年平均リターンである8.7%を基準とし、正規分布で年利の変動幅を15%に設定

(年利に変動幅を持たせることで年間リターンがマイナスになる年もできる) - 物価のインフレ率は各国の目標値である2%とし、中程度の変動幅を設定

(毎年の取り崩し額がインフレ率分上がる、デフレになることは無い) - NISA枠と取り崩しによる税負担の軽減によって20.315%ではなく、10%しか税負担が発生しないと仮定する

(詳細は下記ボタンへ記載) - 取り崩し期間は40年とする

- シミュレーションを500回行い、40年以上資産を維持できれば成功、40年以内に資産が0になれば失敗とする

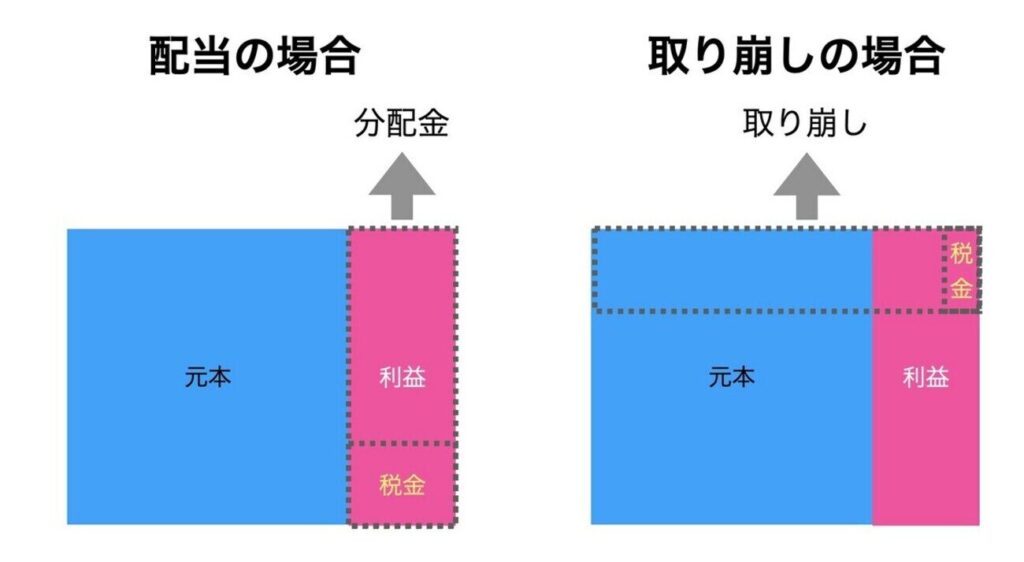

投資信託で税金の取り崩しをするとき、計算式は下記の通りになります。

課税額=取り崩し予定額×含み益の比率÷(1+含み益の比率)×20.315%

例として投資元本が800万円、含み益が200万円インデックス投資から40万円を取り崩しを行う場合、含み益の比率=200万円÷800万円=25%です。

取り崩し予定額は計算式に当てはめると、下記になります。

課税額=40万円×0.25÷(1+0.25)×20.315%=16,252円

したがって、40万円も取り崩しているのに支払う税金は16,252円のみとなります。

よくあるシミュレーションでは約20%の税金を設定するので8万円になりますが、取り崩しであれば16,252円へ抑えることが可能です。

これによって残った資産がさらに資産を生むようになるため、資産寿命を延ばしやすいです。

まずは4%ルールに従って120万円の取り崩しから徐々に上げていき、成功確率が50%以下になった段階で中止とします。

人によって生活費や副収入の額などは異なると思うので、皆さんが毎年欲しいと思う取り崩し額で成功確率がどれくらいあるのか是非チェックしてください。

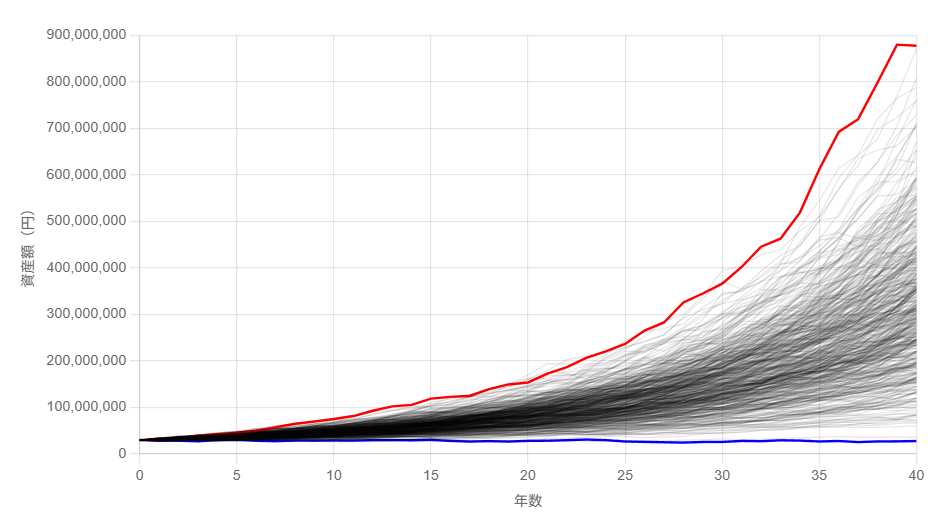

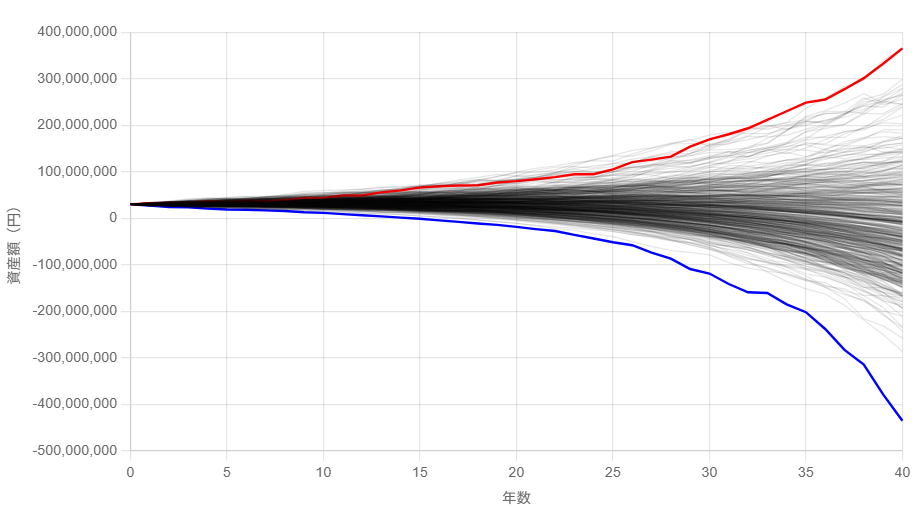

年間120万でセミリタイアできる確率

年間120万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は133万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 500回 |

| 成功 & 資産減少 | 0回 |

| 失敗(資産枯渇) | 0回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 3億2312万円 |

| 中央値 | 3億0771万円 |

4%ルール通りであれば100%成功して資産も増加し続ける結果になりました。

毎月10万円あれば都心以外なら家賃や水道光熱費を賄えるようになるので、生活のしやすさは一気に上がりそうです。

一方で、月10万円だけでは全ての出費をカバーできない人も多いと思うので、この段階ではまだサイドFIREかコーストFIREあたりが現実的な選択肢になりそうです。

年間140万でセミリタイアできる確率

年間140万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は156万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 487回 |

| 成功 & 資産減少 | 9回 |

| 失敗(資産枯渇) | 4回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 2億4189万円 |

| 中央値 | 2億1635万円 |

4回だけ失敗しましたが、成功確率は99.2%でした。

これは同じような人生を仮に500回送ると4回だけ資産が40年以上持たなかった人生があったということになります。

とは言え、99%以上の確率で成功するので毎年税金込みで156万円取り崩しても大丈夫でしょう。

手取りだと年間140万円で、毎月に換算すると約11.6万円ほどです。

11万円以上あれば独身や夫婦のみなら家賃と光熱費だけでなく、通信費もカバーできるかもしれません。

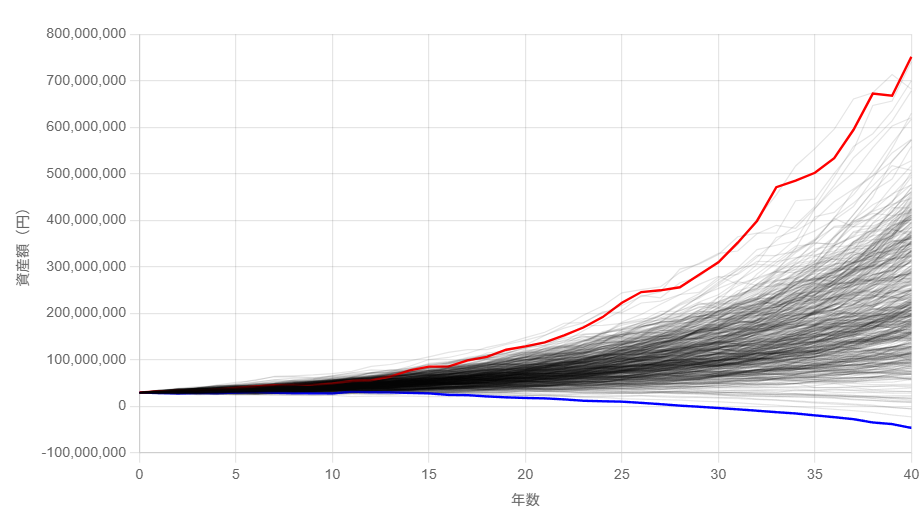

年間160万でセミリタイアできる確率

年間160万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は178万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 437回 |

| 成功 & 資産減少 | 29回 |

| 失敗(資産枯渇) | 34回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 1億6825万円 |

| 中央値 | 1億4920万円 |

税金込み178万円の取り崩しだと成功確率95.2%、成功して資産が増加し続ける確率は87.4%でした。

失敗の回数が目立つようになってきましたが、それでも95%以上の確率で資産が40年以上持っていますね。

手取りで年間160万円だと毎月13.3万円くらいなので、独身なら生活できるという人も多くなるのではないでしょうか?

しかも、今回はインフレも含めて計算しているので、毎年取り崩しできる金額は2%ずつ上がっています。

最初の数年間さえ凌げれば後は快適に生活できる人も少ないと思います。

話の途中ですが、実は現在moomoo証券でNVIDIAなどのマグニフィセント7株(2万円〜10万円でランダム)を無料でもらえるキャンペーンが開催中です!

楽天やSBIで扱ってない銘柄や投資信託があるのでサブ口座としてオススメです。

年間180万でセミリタイアできる確率

年間180万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は200万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 307回 |

| 成功 & 資産減少 | 45回 |

| 失敗(資産枯渇) | 148回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 1億1474万円 |

| 中央値 | 8777万円 |

税金込み200万円の取り崩しだと成功確率70.4%、成功して資産が増加し続ける確率は61.4%でした。

この取り崩しなら毎月15万円使える生活レベルですが、資産が増加し続ける確率は6割くらいしかないので、ある程度資産を減らせるメンタルが必要になってきます。

ただし、セミリタイアが成功パターンと失敗パターンのどちらに入るかは最初の3~4年間くらいで判断できます。

資産が最初の3~4年で順調に伸びていれば成功パターンに入った可能性が高く、そうでないなら失敗パターンに入ったかもしれないと思った方がよいです。

なので、毎月15万円使いたい人は最初の3~4年間を凌ぐために会社を続けたり、フリーランスで働いたりした方が安全ですね。

年間200万でセミリタイアできる確率

年間200万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は222万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 137回 |

| 成功 & 資産減少 | 50回 |

| 失敗(資産枯渇) | 313回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 8382万円 |

| 中央値 | 6003万円 |

税金込み222万円の取り崩しだと成功確率37.4%、成功して資産が増加し続ける確率は27.4%でした。

成功確率が50%以下になったので、資産3000万円をオルカンで運用する場合は222万円の取り崩しはオススメできないですね。

もちろん成功する可能性もありますが、運と強靭なメンタルが必要です。

では、オルカンで資産3000万円を運用し、取り崩しを行ったシミュレーションを一覧で見てみましょう。

資産3000万セミリタイアのシミュレーション結果【オルカン】

ということで、オルカンで資産3000万円を運用した場合に取り崩しを行うと下表のようになります。

| 項目 | 年間120万 (税込133万) | 年間140万 (税込156万) | 年間160万 (税込178万) | 年間180万 (税込200万) | 年間200万 (税込222万) |

|---|---|---|---|---|---|

| 成功&資産増加 | 500回 | 487回 | 437回 | 307回 | 137回 |

| 成功&資産減少 | 0回 | 9回 | 29回 | 45回 | 50回 |

| 失敗 | 0回 | 4回 | 34回 | 148回 | 313回 |

年間160万円(税金込178万円)であれば成功確率が95%ほどあるので、現実的にできるだけ多く取り崩したいなら税金込178~200万円の間くらいになると思います。

ただし、178~200万円の間は40年後に資産が3000万円を割ってる可能性もあります。

もし資産3000万円から減らしたくない場合は税金込156~178万円ほどが目安になります。

仮に税引き後の150万円であれば毎月12.5万円を使えるので、それに合わせて生活スタイルや副収入などを調整してみるのも悪くないと思います。

でも、「セミリタイアするにはまだ金額が足りない!」と思った方もいますよね?

そんな人のためにオルカンよりも年間リターンが高い傾向にあるS&P500でシミュレーションをしていきます。

資産3000万セミリタイアのシミュレーション条件を解説【S&P500】

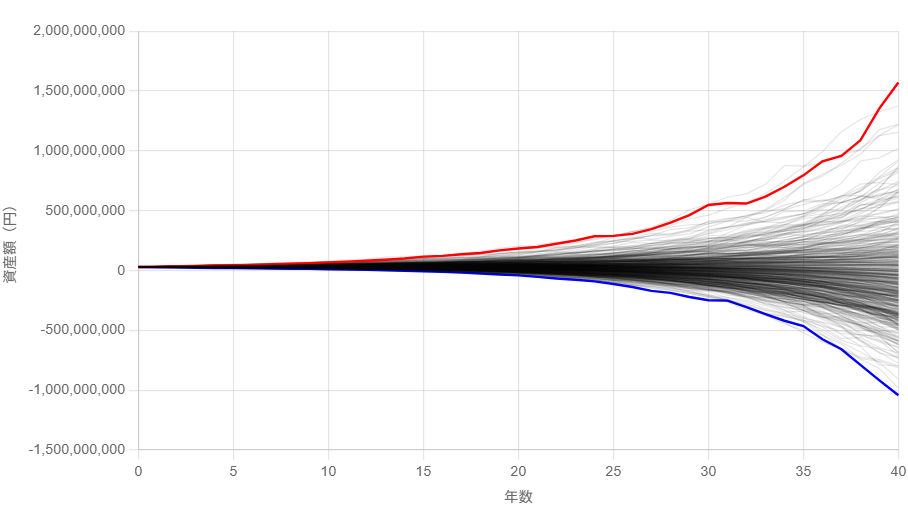

ということで、S&P500の平均リターン11.9%で資産3000万なら毎年いくらくらいまで取り崩しをしても大丈夫なのかシミュレーションしていきます。

S&P500でのシミュレーション条件は下記の通りです。

- 取り崩しスタートの資産は3000万円

- 投資の年間リターンはS&P500の過去30年平均リターンである11.9%を基準とし、正規分布で年利の変動幅を20%に設定

(年利に変動幅を持たせることで年間リターンがマイナスになる年もできる) - 物価のインフレ率は各国の目標値である2%とし、中程度の変動幅を設定

(毎年の取り崩し額がインフレ率分上がる、デフレになることは無い) - NISA枠と取り崩しによる税負担の軽減によって20.315%ではなく、10%しか税負担が発生しないと仮定する

- 取り崩し期間は40年とする

- シミュレーションを500回行い、40年以上資産を維持できれば成功、40年以内に資産が0になれば失敗とする

まずはオルカンでほぼ100%成功だった160万円(税込178万円)の取り崩しから徐々に上げていき、成功確率が50%以下になった段階で中止とします。

人によって生活費や副収入の額などは異なると思うので、皆さんが毎年欲しいと思う取り崩し額で成功確率がどれくらいあるのか是非チェックしてください。

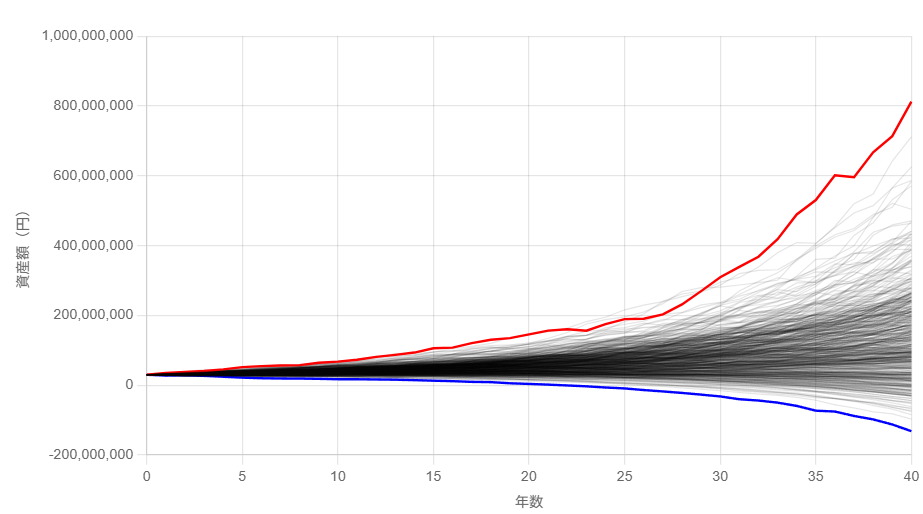

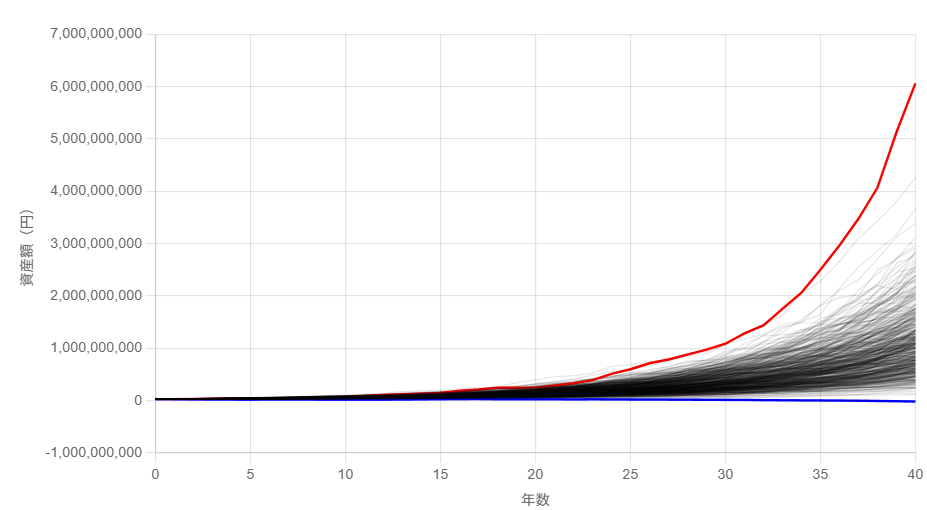

年間160万でセミリタイアできる確率

年間160万円の取り崩し収入、つまり税負担を考慮した実際の取り崩し額は178万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 497回 |

| 成功 & 資産減少 | 1回 |

| 失敗(資産枯渇) | 2回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 11億1216万円 |

| 中央値 | 10億0432万円 |

税金込み178万円の取り崩しだと成功確率99.6%、成功して資産が増加し続ける確率は99.4%でした。

178万円取り崩してもほぼ100%成功するのは流石S&P500と言ったところです。

年間160万円あれば毎月13万円程度使えるので、家賃や光熱費、通信費などはカバーできそうですね。

独身なら後は食費や日用品など、子育て世帯であれば追加で教育費をカバーできる収入源があればセミリタイアできそうです。

少しネタバレになりますが、S&P500のリターンが高すぎて取り崩し金額を20万円ずつ上げても結果があまり変わりません。

そこでここからは取り崩し金額を30万円ずつ上げていきます。

年間190万でセミリタイアできる確率

年間190万円の取り崩し収入、つまり税負担を考慮した実際の取り崩し額は211万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 490回 |

| 成功 & 資産減少 | 2回 |

| 失敗(資産枯渇) | 8回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 8億4095万円 |

| 中央値 | 7億6846万円 |

税金込み178万円の取り崩しだと成功確率98.4%、成功して資産が増加し続ける確率は98%でした。

3000万円から211万円取り崩しても98%以上の確率で40年以上資産が持つのは凄いですね。

税引き後で年間190万円も使えれば生きていける自信がある人は結構多いのでは?

SNSでよく見る手取り15万円で働いてる人よりも金銭的に余裕がありますから、贅沢しなければ普通の暮らしは送れそうです。

話の途中ですが、実は現在moomoo証券でNVIDIAなどのマグニフィセント7株(2万円〜10万円でランダム)を無料でもらえるキャンペーンが開催中です!

楽天やSBIで扱ってない銘柄や投資信託があるのでサブ口座としてオススメです。

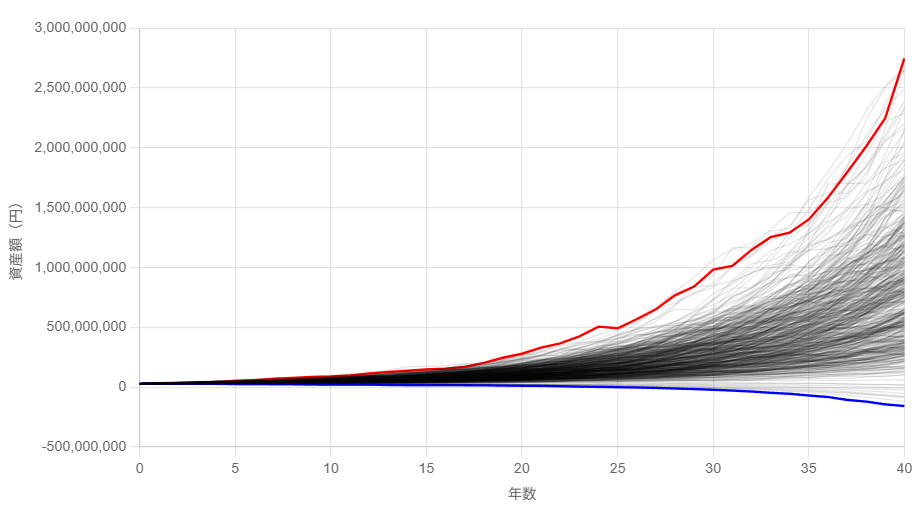

年間220万でセミリタイアできる確率

年間220万円の取り崩し収入、つまり税負担を考慮した実際の取り崩し額は244万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 443回 |

| 成功 & 資産減少 | 9回 |

| 失敗(資産枯渇) | 48回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 5億6093万円 |

| 中央値 | 4億3023万円 |

税金込み244万円の取り崩しだと成功確率90.6%、成功して資産が増加し続ける確率は88.6%でした。

手取りで年間220万円は地方の大卒1年目手取り年収くらいになるので、よほどの贅沢をしない限りは独身なら完全にFIREできます。

一応、気を付けるべき点としてはセミリタイアした3~4年以内に大暴落があると、資産が減少したタイミングで取り崩しを行うので資産寿命が一気に短くなります。

もし突然の大暴落が怖い場合は生活防衛資金を多めにしておくか、会社を辞めても個人で稼げる能力を身に付けておくと良いと思います。

ブログであれば会社員でもスキマ時間に続けやすくてストック型の収入になるのでオススメです。

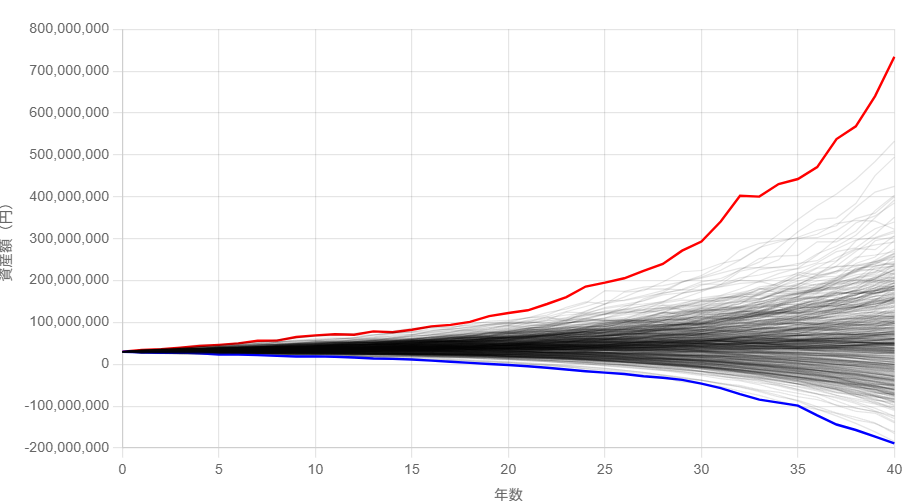

年間250万でセミリタイアできる確率

年間250万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は278万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 322回 |

| 成功 & 資産減少 | 15回 |

| 失敗(資産枯渇) | 163回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 4億2074万円 |

| 中央値 | 3億1582万円 |

税金込み278万円の取り崩しだと成功確率67.4%、成功して資産が増加し続ける確率は64.4%でした。

手取り250万円は毎月20万円を超えているので、独身どころか夫婦世帯でもセミリタイアを狙える金額になってきます。

しかし、成功確率が7割を切っており、今後の情勢や急な出費によっては即失敗ルートへ落ちる可能性もあります。

例えば私のように個人でもブログやYouTubeのように副収入がある状態で、人生が終わる時までに資産をほどほどに使い切りたい場合は毎月20万円ほど取り崩しても大丈夫だと思います。

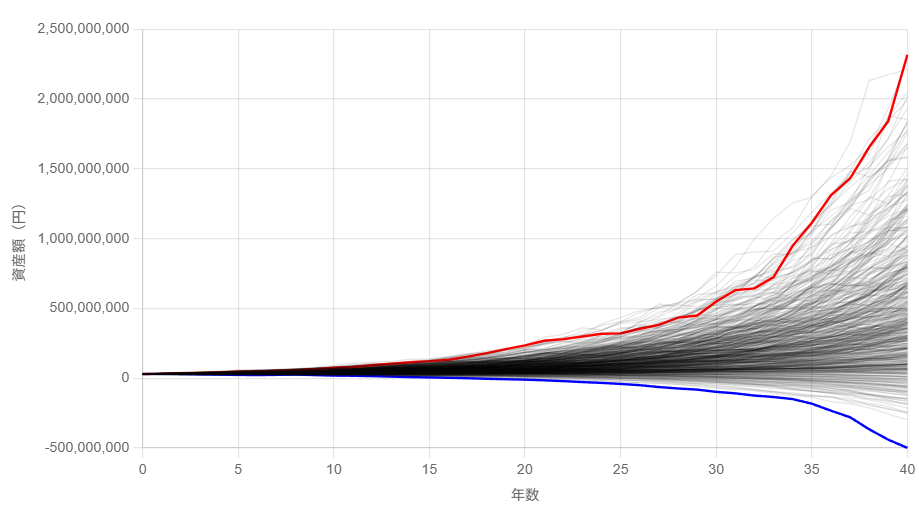

年間280万でセミリタイアできる確率

年間280万円の取り崩し収入、つまり税負担を考慮して実際の取り崩し額は311万円でシミュレーションをした場合、下の結果になりました。

| 項目 | 結果 |

|---|---|

| 成功 & 資産増加 | 168回 |

| 成功 & 資産減少 | 13回 |

| 失敗(資産枯渇) | 319回 |

| 項目 | 成功ケースの最終金額 |

|---|---|

| 初期資産 | 3000万円 |

| 平均値 | 2億9735万円 |

| 中央値 | 1億9614万円 |

税金込み311万円の取り崩しだと成功確率36.2%、成功して資産が増加し続ける確率は33.6%でした。

さすがにS&P500でも年間10%以上の取り崩しには耐えられませんでしたね。

では、S&P500でシミュレーションした結果を一覧で確認してみましょう。

資産3000万セミリタイアのシミュレーション結果【S&P500】

ということで、S&P500で資産3000万円を運用した場合に取り崩しを行うと下表のようになります。

| 項目 | 年間160万 (税込178万) | 年間190万 (税込211万) | 年間220万 (税込244万) | 年間250万 (税込278万) | 年間280万 (税込311万) |

|---|---|---|---|---|---|

| 成功&資産増加 | 497回 | 490回 | 443回 | 322回 | 168回 |

| 成功&資産減少 | 1回 | 2回 | 9回 | 15回 | 13回 |

| 失敗 | 2回 | 8回 | 48回 | 163回 | 319回 |

最も大きな金額を取り崩しでき、現実的に失敗しなさそうなのは年間220~250万円の間くらいになります。

この取り崩し金額だけで生活できる人はFIREできる可能性が高いですし、この取り崩しに加えて他の副収入で生活をカバーできればサイドFIRE達成になります。

一方で、亡くなる時まで資産を減らしたくない場合は年間190~220万円のラインが目安になると思います。

特に年間190万円のケースは500回のシミュレーションで成功&資産増加が490回も占めており、確率で言えば98%です。

そのため、年間190~220万円のラインであれば取り崩したお金で生活の満足度を上げつつ、資産の増加も十分狙えます。

資産形成で役立つグッズやツール一覧

資産形成で役立つ情報やグッズ、ツールなどを下の記事にまとめてます!

随時更新しているので、定期的にチェックしてください。